AES Brasil (AESB3), BRF (BRFS3), Petrobras (PETR3)(PETR4) e Vale (VALE3) são algumas das empresas que protagonizam o noticiário corporativo desta terça-feira, 27 de fevereiro:

Empresas

Veja aqui as principais notícias das grandes empresas brasileiras, entre avisos aos acionistas, comunicados ao mercado, fatos relevantes e mais informações da imprensa especializada:

Balanços

| Empresa | Código | Dia | Data | Hora |

| Marcopolo | POMO4 | Terça-feira | 27.02.2024 | Antes da abertura dos mercados |

| Engie | EGIE3 | Terça-feira | 27.02.2024 | Após o fechamento dos mercados |

| Eternit | ETER3 | Terça-feira | 27.02.2024 | Após o fechamento dos mercados |

| Porto | PSSA3 | Terça-feira | 27.02.2024 | Após o fechamento dos mercados |

| XP Investimentos | XPBR31 | Terça-feira | 27.02.2024 | Após o fechamento dos mercados |

AES Brasil (AESB3): lucro líquido cai 18% em um ano, a R$ 112,6 milhões no quarto trimestre

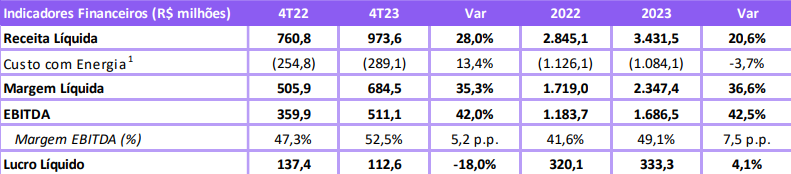

A AES Brasil (AESB3) registrou um lucro líquido de R$ 112,6 milhões no quarto trimestre de 2023, uma retração de 18% em relação ao informado em igual período de 2022 (R$ 137,4 milhões).

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) avançou 42,0% em um ano, a R$ 511,10 milhões.

A receita líquida avançou 28% em doze meses, a R$ 973,6 milhões entre os meses de outubro e dezembro passados.

Veja a tabela:

Ânima (ANIM3) agenda balanço 4T para o dia 25 de março

A Ânima (ANIM3) definiu a data de anúncio dos resultados do 4º trimestre de 2023 para o dia 25 de março de 2024 (uma segunda-feira), após o fechamento dos mercados.

A webinar de resultados foi programada para o dia seguinte, 26 de março de 2024.

Banestes (BEES3): lucro líquido sobe 25,6% em um ano, a R$ 90 milhões no quarto trimestre

No quarto trimestre de 2023, o lucro líquido registrado por Banestes (BEES3)(BEES4) foi de R$ 90 milhões, crescimento de 25,6% em doze meses.

O resultado decorre, principalmente, das rendas com operações de crédito, das receitas com operações de títulos e valores mobiliários (TVM) e da redução da provisão para créditos de liquidação duvidosa.

Na comparação em três meses, houve recuo de 6,30% no resultado, que reflete o provisionamento das participações estatutárias sobre o lucro no último trimestre.

As despesas de captação refletiram o novo ciclo da política monetária, que efetivou sucessivas reduções da taxa Selic, permitiu compensar os custos da origem dos depósitos de clientes.

As receitas do ano demonstraram como destaque as rendas de operações de crédito, que acumularam o montante de R$ 1,5 bilhão, resultado 20,10% maior do que o apurado em 2022.

As receitas de operações com TVM somaram R$ 3,5 bilhões, crescimento de 2,4% no ano.

A expansão da carteira de crédito e da carteira de TVM direcionou o crescimento das receitas e a intensidade do resultado conquistado, além de solidificar o objetivo de ampliar a lucratividade e o retorno, com resultados sustentáveis no curto, no médio e no longo prazo.

O índice de eficiência operacional (IEO) fixou-se em 47,8% no ano.

BRF (BRFS3) divulga balanço do 4º tri de 2023 afetado por hiperinflação na Turquia e dívida

A BRF (BRFS3) registrou uma receita líquida de R$ 14,426 milhões, de acordo com o resultado consolidado societário da companhia referente ao quarto trimestre de 2023.

O EBITDA (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) foi de R$ 1,903 bilhão.

A companhia apurou lucro de R$ 754 milhões entre os meses de outubro e dezembro, explicado principalmente:

- – i) pelo resultado operacional, com destaque para recuperação do preço da proteína in natura de frango no Brasil e nos mercados internacionais, pela redução dos custos dos produtos vendidos, além do efeito sazonal da campanha de comemorativos, e

- – ii) pela redução das despesas financeiras líquidas.

Os números foram impactados pela hiperinflação na Turquia e do ano de 2023 pela hiperinflação na Turquia e pela dívida designada como hedge accounting no segundo trimestre de 2023.

Veja a tabela:

JHSF (JHSF3) anuncia Augusto Martins como novo CEO e CFO

A JHSF (JHSF3) informou, na última segunda-feira (26), que conforme aprovado na reunião do seu conselho de administração, a partir de hoje, 27 de fevereiro, Augusto Martins assumirá a função de Diretor-Presidente (CEO) e Diretor-Financeiro (CFO) da companhia, sucedendo a Thiago Alonso de Oliveira.

Marcopolo (POMO4) tem alta de 2,7% no lucro líquido e soma R$ 272,4 milhões no quarto trimestre

A Marcopolo (POMO4) reportou nesta terça-feira (27), que teve alta de 13,3% no lucro líquido no quarto trimestre de 2023, com um montante de R$ 272,4 milhões contra R$ 265,3 do mesmo período em 2022.

Em 2023, a companhia somou R$ 810,8 milhões no lucro líquido, alta de 85,6% ante 2022.

No EBITDA (lucro antes juros), a Marcopolo registrou R$ 287 milhões no quarto trimestre de 2023, 49,6% a mais que o mesmo intervalo de 2022.

A receita líquida da companhia somou R$ 2.049,9 milhões, 14,6% superior que o 4T22.

No último intervalo de três meses de 2023, a Marcopolo teve produção total de 3.560 unidades, um recuo de 14,6% quanto ao quarto trimestre de 2022.

Méliuz (CASH3) agenda divulgação do balanço 4T para o dia 13 de março

O Méliuz (CASH3) agendou a divulgação de seus resultados do quarto trimestre de 2023 para o dia 13 de março de 2024 (uma quarta-feira), após o fechamento dos mercados.

A teleconferência dos resultados foi programada para o dia seguinte, 14 de março de 2024 (uma quinta-feira), às 11:00, com tradução simultânea para a língua inglesa.

Informe corporativo

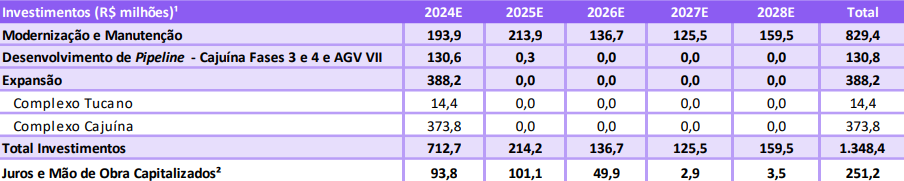

AES Brasil (AESB3) prevê investir R$ 1,30 bilhão entre 2024 e 2028

A AES Brasil (AESB3) informou aos seus acionistas e ao mercado em geral que atualizou suas projeções referentes à previsão de investimentos para o período entre 2024 e 2028.

Entre os anos de 2024 e 2028, a AES Brasil planeja investir aproximadamente R$ 1,30 bilhão, destinados a:

- – (i) modernização e manutenção dos ativos em operação, como o turnaround dos ativos eólicos adquiridos via M&A;

- – (ii) finalização da construção dos projetos já contratados; e

- – (iii) desenvolvimento do pipeline de Cajuína e construção do parque solar AGV VII.

Veja a tabela:

Alliança Saúde (AARL3) dispensa Pedro Thompson da presidência e escolhe Isabella Tanure para o cargo

Americanas (AMER3): S&P retira ratings a pedido da própria companhia

A Americanas (AMER3), empresa em recuperação judicial, comunicou aos seus acionistas e ao mercado em geral que, em função da alteração de diretrizes corporativas, cancelou o rating de crédito corporativo em escala global emitido pela agência de rating S&P Ratings.

A companhia agradeceu a S&P Ratings pelos serviços prestados na análise do risco de crédito nos últimos anos.

A S&P Global Ratings retirou seus ratings de crédito de emissor D nas escalas global e nacional e seus ratings de nível de emissão D da varejista brasileira.

A Justiça do Rio de Janeiro homologou o plano de recuperação judicial da empresa.

Armac (ARML3) anuncia 4ª emissão de debêntures, no valor de R$ 500 milhões

O conselho de administração da Armac (ARML3) aprovou a realização da sua 4ª emissão de debêntures simples, não conversíveis em ações, da espécie quirografária, em série única, no montante total de R$ 500 milhões.

A emissão vai ser realizada em série única.

As debêntures terão prazo de vencimento de 8 anos, contados da data de emissão prevista.

Após cumpridas as condições previstas nos documentos da emissão, as debêntures serão objeto de distribuição pública, sob o rito de registro automático de distribuição, e a oferta vai ser destinada exclusivamente a investidores profissionais.

Sobre o valor nominal unitário das debêntures ou saldo do valor nominal das debêntures, conforme o caso, incidirão juros remuneratórios em percentual, a ser definido em procedimento de coleta de intenções de investimento, correspondentes a 100% da variação acumulada da Taxa DI (Depósitos Interfinanceiros), acrescida de sobretaxa máxima de 1,925% ao ano (base 252 dias úteis).

O valor nominal unitário das debêntures vai ser amortizado em parcelas anuais a partir do 6º ano contado da Data de Emissão, inclusive, conforme cronograma a ser previsto na Escritura de Emissão.

Os recursos líquidos obtidos serão destinados no curso normal dos negócios da emissora, inclusive, mas não apenas, para o reforço de caixa e capital de giro da companhia.

Banestes (BEES3) contrata Banco Genial para assessorar implementação de serviço de loteria do ES

Nesta segunda-feira (26), o Banestes (BEES3)(BEES4) contratou a assessoria financeira do Banco Genial S.A. com o objetivo de apoiar a implementação do Serviço de Loteria no Estado do Espírito Santo.

Desdobramentos futuros da negociação serão tempestivamente informados aos acionistas e ao mercado em geral.

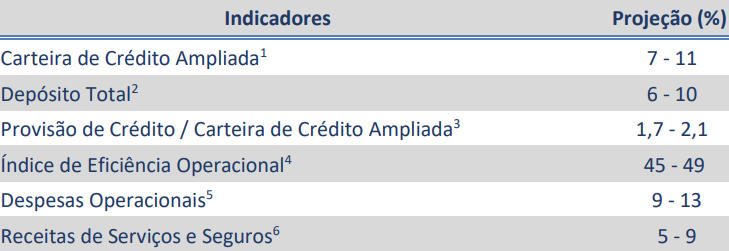

Banestes (BEES3) informa projeções financeiras e operacionais para o ano de 2024

O conselho de administração de Banestes (BEES3)(BEES4) aprovou as projeções financeiras e operacionais para o ano de 2024. No guidance, a companhia aguarda um crescimento de 7,0% a 11,0% na carteira de crédito ampliada.

O depósito total deve se expandir entre 6,0% e 10,0%, ao passo que a provisão de crédito deve avançar entre 1,70% e 2,10%.

O índice de eficiência operacional dentre ficar entre 45,0% e 49,0% neste ano, ao passo que as despesas operacionais podem crescer entre 9,0% e 13,0%.

Receitas de serviços e seguros deve se expandir entre 5,0% e 9,0%.

Veja a tabela:

Braskem (BRKM5): S&P altera nível de risco em escala global para BB+, com perspectiva estável

A agência de classificação de risco Standard & Poor's (S&P) alterou o nível de risco em escala global da Braskem (BRKM5) para BB+, com perspectiva estável.

A companhia reforçou o seu compromisso com a manutenção da sua posição de liquidez e disciplina de custos e na continuidade da implementação de medidas para redução da sua alavancagem corporativa.

Braskem (BRKM5): relator da CPI apresenta plano para investigar a petroquímica; veja

Dividendos: AES Brasil (AESB3) propõe pagar R$ 44,90 milhões

A administração da AES Brasil (AESB3) recomendou a distribuição de R$ 44,90 milhões em dividendos relativos ao exercício social de 2023, a ser aprovado na assembleia-geral ordinária (AGO) programada para o dia 22 de abril de 2024.

O valor total dos proventos equivale a um payout de 55,0% sobre o lucro líquido ajustado.

O valor total dos proventos equivale a R$ 0,0746 por ação.

Dividendos: B3 (B3SA3) vai pagar R$ 374 milhões a quem mantiver ações até esta terça-feira

A B3 (B3SA3) vai pagar R$ 374 milhões em dividendos relativos ao seu resultado financeiro do quarto trimestre, como decidiu seu conselho de administração e foi anunciado na noite da última quinta-feira (22).

O montante corresponde a R$ 0,06689494 por ação.

As ações da B3 serão negociadas na condição “com” até esta terça-feira, 27 de fevereiro, inclusive, e na condição “ex” dividendo a partir da próxima quarta-feira (amanhã), 28 de fevereiro.

Pagamentos serão realizados no dia 5 de abril.

EcoRodovias (ECOR3): controlada Eco101 assina quarto termo aditivo com a União

GPA (PCAR3) dispara 12% após tribunal de Paris aprovar reestruturação do Casino

Nesta terça-feira (27), por volta de 15:39, as ações do GPA (PCAR3) disparavam 12%, a R$ 3,92, acompanhando o movimento de alta nas ações do Casino (controlador do GPA), que subiam mais de 40% após o tribunal de Paris aprovar seu plano de reestruturação.

A reestruturação prevê um aporte de 1,2 bilhão de euros na companhia. Dentre os planos de reestruturação do Casino, a venda de sua participação do GPA já estava no radar.

Assim, a reestruturação do Casino reforça as expectativas de que essa venda ocorra antes do previsto, além do possível follow-on do GPA, que será capaz de diluir o Casino em 50%.

Mais cedo, a Superintendência Geral do Cade aprovou a venda de parte dos postos de combustíveis do GPA para a M Ribeiro Holding.

Para a Ativa Investimentos, esse movimento segue em linha com os planos de desalavancagem da companhia. "Seguimos neutros em PCAR3, mas reconhecendo os esforços da companhia em sua reestruturação", aponta a casa.

Guararapes (GUAR3): Fitch afirma rating A(bra), com perspectiva estável

Nesta segunda-feira (26), a agência de classificação de risco Fitch afirmou o Rating Nacional de Longo Prazo ‘A(bra)’ da Guararapes (GUAR3) e de suas terceira, quarta, quinta e sexta emissões de debêntures quirografárias.

A perspectiva do rating corporativo foi estável.

A afirmação dos ratings reflete a expectativa de contínua recuperação nos fluxos de caixa da Guararapes, apoiada na melhora da rentabilidade, em pressões mais moderadas no capital de giro, após a redução dos estoques ocorrida em 2023 e em investimentos controlados.

Estes fatores devem permitir que a Guararapes continue sua trajetória de desalavancagem financeira na operação de varejo, em meio a um ambiente de consumo discricionário ainda em recuperação.

A Fitch considera a manutenção de robusta liquidez um suporte relevante para a classificação.

O rating da Guararapes reflete o seu adequado posicionamento no setor de moda brasileiro, com relevante escala e diversificação de negócios, e a força da marca Riachuelo.

A volatilidade que a empresa tem registrado nos fluxos de caixa, principalmente relacionada à atividade financeira, mais exposta a riscos de inadimplência, e a ainda de moderada a elevada alavancagem financeira foram contempladas na análise.

GPA (PCAR3) tem venda de postos de gasolina para M Ribeiro aprovada pelo Cade

A Superintendência Geral do Conselho Administrativo de Defesa Econômica (SG/Cade) aprovou, sem restrições, a venda de um conjunto de postos de gasolina da Companhia Brasileira de Distribuição, holding que controla o GPA (PCAR3), para a M Ribeiro Holding. Se não houver nenhum questionamento à aprovação nos próximos 15 dias o negócio será considerado aprovado em definitivo.

Para o GPA, o negócio está alinhado com seu planejamento estratégico de alienação de alguns ativos como forma de captação de recursos, segundo informou ao Cade.

Já para a M Ribeiro, é uma “boa oportunidade de negócios”, alinhada com sua atuação no setor de revenda de combustíveis, conforme apresentado à autarquia.

As unidades vendidas localizam-se em Belo Horizonte, Uberlândia (MG) e Goiânia. A participação do grupo M Ribeiro nos mercados avaliados ainda seria inferior a 20%, filtro a partir do qual se presume a posição dominante e possibilidade de exercício de poder de marcado.

Por isso, a SG considera que a operação não suscitaria riscos concorrenciais.

As informações são do Valor Econômico.

Hidrovias do Brasil (HBSA3): Morgan Stanley atinge participação de 5% do número de ações ordinárias

A Hidrovias do Brasil (HBSA3) comunicou aos seus acionistas e ao mercado em geral que recebeu, nesta segunda-feira (26), uma correspondência de Morgan Stanley.

No documento, o banco norte-americano informa que atingiu posição (exposição) equivalente a 5% do número total de ações ordinárias da companhia, correspondente a 38.247.338 ações ordinárias (ON) de emissão da Companhia em sua titularidade.

Adicionalmente, o Morgan Stanley informou que não objetiva alterar a composição do controle ou estrutura administrativa da companhia.

IMC (MEAL3) vende unidade Margaritaville por US$ 13,32 milhões, em Pigeon Forge

A IMC (MEAL3) concluiu a venda de uma unidade do restaurante “Margaritaville” localizada na cidade de Pigeon Forge, Estado do Tennessee, Estados Unidos da América, de propriedade da IMCMV PIGEON FORGE LLC, subsidiária indireta da Companhia, para a sociedade ISLAND PARADISE PARTNERS, LLC.

O preço total desta operação para a venda do referido ativo foi de US$ 13.320.000,00.

Após este evento, a companhia segue como operadora de trinta e um restaurantes com as marcas Margaritaville e Landshark nos principais centros turísticos americanos e esta se destaca como uma das maiores redes de casual dinning temático dos Estados Unidos.

A companhia afirma seguir comprometida com sua trajetória consistente de crescimento e de geração de valor no longo prazo, e que mantém o foco nas marcas com maior potencial de expansão, além de garantir a disciplina financeira nesta execução.

Irani (RANI3)

O conselho de administração de Irani (RANI3), deliberou por unanimidade dos presentes, autorizar a diretoria da Sociedade a efetuar adiantamento

para futuro aumento de capital na controlada HABITASUL FLORESTAL S.A., no valor de R$ 13.000.000,00, a ser realizado no exercício em curso.

Localiza (RENT3) aprova 38ª emissão de debêntures, no valor de R$ 2,10 bilhões

O conselho de administração da Localiza (RENT3) aprovou a 38ª emissão de debêntures simples, não conversíveis em ações, da espécie quirografária, com garantia fidejussória adicional da Localiza Fleet S.A., em série única, com prazo final em 27 de fevereiro de 2029.

A oferta foi composta de 2.100.000 debêntures, com valor nominal unitário de R$ 1.000,00, e totaliza o montante de R$ 2.100.000.000,00.

Os recursos obtidos pela Localiza com a oferta serão utilizados para recomposição de caixa.

Localiza (RENT3) reduz comissão de agências de viagens pela metade, diz jornal

A Localiza (RENT3) comunicou aos parceiros que suas comissões pela distribuição da locação de veículos vão ser cortadas pela metade, informou o jornal Valor Econômico.

Há mais de década o percentual de comissão ronda os 10% (isso pode variar a depender do contrato da agência) e foi cortado para cerca de 5% tanto no segmento de lazer quanto corporativo.

Os números foram passados por associações ao periódico, que estão agora em busca de uma negociação com a locadora.

Procurada pelo veículo, a companhia não havia se manifestado até o fechamento da reportagem.

As informações são do jornal Valor Econômico.

Oi (OIBR3)(OIBR4) recebeu sete propostas não vinculantes por carteira de clientes de fibra óptica

A Oi (OIBR3)(OIBR4) contabiliza até agora sete propostas não vinculantes por sua carteira de clientes de banda larga via fibra óptica, confirmou uma fonte que acompanha de perto as conversações ao jornal Valor Econômico.

Na versão mais recente do plano de recuperação judicial da operadora, a companhia se dispõe a vender a integralidade da sua carteira de clientes de banda larga, a ser reunida numa empresa separada, a ClientCo.

O veículo confirmou ainda que nenhuma das três maiores operadoras do país — Claro, TIM Brasil (TIMS3) e Vivo (VIVT3) — apresentou proposta pela ClientCo.

As informações são do jornal Valor Econômico.

Oi (OIBR3)(OIBR4): Anatel tenta barrar assembleia com credores e envia pedido a Justiça

O presidente da Agência Nacional de Telecomunicações (Anatel), Carlos Baigori, enviou na semana passada à juíza Caroline Fonseca, da 7ª Vara Empresarial do Rio de Janeiro, um pedido para que seja adiada a assembleia-geral de credores da Oi (OIBR3)(OIBR4), marcada para o dia 5 de março para empresa tentar aprovar o seu plano de recuperação judicial (PRJ).

No ofício, Baigorri informa que a votação do plano não poderia acontecer antes que pendências entre a Oi e a Anatel sejam resolvidas.

Caroline, no entanto, manteve a data marcada.

O imbróglio acontece em meio à entrada em cena de um investidor que já tentou controlar a Oi, não conseguiu e agora voltou à carga com o mesmo objetivo: Nelson Tanure, que em movimento recente tornou-se dono de 5.14% das ações da empresa.

As informações são do Lauro Jardim no O Globo.

Petrobras (PETR3)(PETR4) assina acordo para avaliar negócios em baixo carbono com Arcelor Mittal

A Petrobras (PETR3)(PETR4) assinou um Memorando de Entendimento (MoU) com o objetivo de estudar potenciais modelos de negócio mutuamente benéficos na economia de baixo carbono coma Arcelor Mittal Brasil.

As companhias buscarão identificar oportunidades comerciais e potenciais parcerias no Brasil que estejam alinhadas às estratégias de diversificação e descarbonização.

A parceria envolve a avaliação de potenciais modelos de negócio para combustíveis de baixo carbono, hidrogênio e seus produtos, produção de energias renováveis e CCS (captura, transporte e armazenamento de CO2 (dióxido de carbono).

Fatos julgados relevante serão tempestivamente divulgados ao mercado.

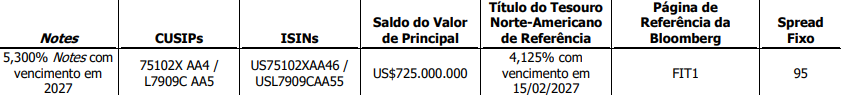

Raízen (RAIZ4) anuncia oferta de recompra do Bond 2027

O conselho de administração de Raízen (RAIZ4) aprovou o início de oferta de recompra pela Raizen Fuels Finance S.A. de toda e qualquer 5,300% Notes com vencimento em 2027 de emissão da Raizen Fuels e garantidas pela Raízen S.A. e pela Raízen Energia S.A..

A oferta de recompra foi realizada de acordo com os termos e condições previstos no Memorando da Oferta de Recompra (offer to purchase), datado de 26 de fevereiro de 2024. A oferta de recompra não foi condicionada à recompra de qualquer valor de principal mínimo das Notes.

A tabela abaixo indica certos termos e condições da oferta de recompra:

A oferta de recompra vai ser encerrada às 5:00 p.m., horário de Nova York, no dia 1 de março de 2024, exceto se prorrogada ou antecipadamente encerrada pela Raizen Fuels.

Os detentores das Notes que validamente aceitarem a Oferta de Recompra podem cancelar a entrega das Notes para recompra de acordo com os termos da Oferta de Recompra até 5:00 p.m., horário de Nova York, do dia 1 de março de 2024, salvo conforme descrito no Memorando da Oferta de Recompra ou conforme exigido por lei.

O preço de recompra a ser pago pelas Notes aceitadas para recompra na Oferta de Recompra vai ser determinado de acordo com o Memorando da Oferta de Recompra na Data de Determinação do Preço de Recompra, às 11:00 am, horário de Nova York, do dia 1 de março de 2024, exceto se prorrogada a exclusivo critério da Raizen Fuels.

Em conformidade com, e sujeito às condições estabelecidas no, Memorando da Oferta de Recompra e na Notificação de Entrega Garantida, detentores de Notes que (i) validamente entregarem suas Notes para recompra na ou antes da Data de Término ou (ii) entregarem uma Notificação de Entrega Garantida devidamente preenchida e assinada (ou observarem os procedimentos do programa de oferta de recompra automatizado (Automated Tender Offer Program) do Depository Trust Company aplicável à entrega garantida) e qualquer outro documento necessário na ou antes da Data de Término e validamente entregarem suas Notes para recompra na ou antes da Data de Entrega Garantida de acordo com os Procedimentos de Entrega Garantida (conforme definição do Memorando da Oferta de Recompra), e, em cada caso, não cancelarem a entrega das Notes na ou antes da Data de Retirada, serão elegíveis a receber o Preço de Recompra conforme descrito no Memorando da Oferta de Recompra.

Adicionalmente, detentores de Notes que forem entregues e aceitas para recompra de acordo com a Oferta de Recompra, incluídas Notes entregues de acordo com os Procedimentos de Entrega Garantida, receberão juros acumulados e não pagos sobre as Notes aplicáveis da, e incluída, última data de pagamento de juros até, mas excluída, a data de liquidação da Oferta de Recompra, a serem pagos na data de liquidação, a qual deve ocorrer logo após a aceitação, pela Raizen Fuels, das Notes entregues para recompra na ou antes da Data de Término ou Data de Entrega Garantida, conforme aplicável.

A Raizen Fuels espera que a Data de Liquidação ocorra no dia 6 de março de 2024, exceto se prorrogada a exclusivo critério da Raizen Fuels.

A Raizen Fuels não vai pagar juros acumulados para qualquer período após a Data de Liquidação com relação a quaisquer Notes recompradas na Oferta de Recompra.

A obrigação da Raizen Fuels de recomprar as Notes da Oferta de Recompra está condicionada ao cumprimento ou renúncia de certas condições descritas no Memorando da Oferta de Recompra, inclusive a precificação de uma ou mais ofertas de emissão de títulos de dívida pela Raizen Fuels, a serem garantidos pelas Garantidoras, em termos satisfatórios para a Raizen Fuels, a seu exclusivo critério, e gerar recursos líquidos em montante não inferior ao valor agregado máximo a ser pago pelo Preço de Recompra das Notes entregues e aceitas para recompra de acordo com a Oferta de Recompra, acrescido de juros acumulados e não pagos sobre as Notes da, e incluída, última data de pagamento de juros até, mas excluída, a Data de Liquidação da Oferta de Recompra e quaisquer valores adicionais.

Qualquer oferta de títulos de dívida não vai ser registrada nos Estados Unidos da América sob o U.S. Securities Act of 1933, conforme aditado, nem vai ser ofertada ou vendida salvo se de acordo com as isenções de registro do U.S. Securities Act. A Raizen Fuels reserva-se o direito, a seu exclusivo critério, de alterar ou encerrar a Oferta de Recompra a qualquer momento, observada a legislação aplicável.

O comunicado não constitui ou integra parte de qualquer oferta ou convite para compra, ou qualquer solicitação de qualquer oferta para venda, das Notes ou de quaisquer outros valores mobiliários nos Estados Unidos da América ou em qualquer outro país, nem deve, em parte ou em sua totalidade, ou pelo fato de sua divulgação, formar a base de, ou ser considerada como, ou em relação a, qualquer contrato nesse sentido.

A Oferta de Recompra vai ser efetuada somente de acordo com os termos do Memorando da Oferta de Recompra 3 e as informações presentes neste Comunicado estão qualificadas por referência ao Memorando da Oferta de Recompra.

A Raizen Fuels, os dealer managers, o agente de informações e agente de oferta, o trustee das Notes e suas respectivas afiliadas não fazem qualquer recomendação para que os detentores das Notes aceitem a Oferta de Recompra.

A Oferta de Recompra não está e nem vai ser registrada na Comissão de Valores Mobiliários do Brasil (CVM).

A Oferta de Recompra não deve ser efetuada no Brasil, exceto em circunstâncias que não constituam uma oferta pública não autorizada, segundo as leis e regulamentações brasileiras.

Santander (SANB11) exonera dois executivos do Comitê de Sustentabilidade

O conselho de administração de Santander Brasil (SANB11) exonerou Carlos Aguiar Neto e Luiz Masagão Ribeiro Filho do Comitê de Sustentabilidade do banco.

Compõem o colegiado, todos com mandato até a posse dos eleitos na primeira reunião do conselho de administração que se realizar após a assembleia-geral ordinária (AGO) de 2025:

- – Marilia Artimonte Rocca, na qualidade de coordenadora;

- – Álvaro Antônio Cardoso de Souza;

- – Tasso Rezende de Azevedo; e

- – Vivianne Naigeborin.

Suzano (SUZB3) ajusta preços da celulose de eucalipto para América do Norte, Ásia e Europa

A Suzano (SUZB3) informou a seus clientes uma nova rodada de aumento de preços da celulose de eucalipto, válida para os pedidos de março, informou o jornal Valor Econômico.

No mercado asiático, o aumento vai ser de US$ 30 por tonelada. Na China, considerado o preço líquido (PIX) medido pela Fastmarkets, o valor praticado em março poderia chegar a US$ 685 por tonelada após o aumento.

Para Europa, o reajuste a ser aplicado vai ser de US$ 80, o que levaria o preço de referência para US$ 1,3 mil por tonelada no próximo mês.

O aumento também vai ser de US$ 80 para a América do Norte, onde o preço válido chega a US$ 1,490 mil por tonelada de celulose de eucalipto.

As informações são do jornal Valor Econômico.

Taesa (TAEE11) obtém certificação das quatro nomas ISO

A Taesa (TAEE11) conquistou a certificação de quatro normas ISO (International Organization for Standardization) concomitantemente, em um trabalho empregado pelo Sistema de Gestão Integrado da Taesa.

A certificação ISO trata-se de um reconhecimento internacional, atestado por organismo externo, acreditado e independente, no qual os processos da companhia estão alinhados com os requisitos prescritos nas seguintes normas:

- – • ABNT NBR ISO 9001:2015 – Gestão da Qualidade: Foco nos clientes e partes interessadas, melhora a confiança e credibilidade nos serviços prestados;

- – • ABNT NBR ISO 14001:2015 – Gestão Ambiental: Foco no meio ambiente, em mitigar impactos e gerir práticas sustentáveis;

- – • ISO 45001:2018 – Gestão de Segurança e Saúde Ocupacional: Foco nas pessoas, segurança e saúde ocupacional, através do controle ou eliminação de riscos;

- – • ABNT NBR ISO 55001:2014 – Gestão de Ativos: Foco na empresa, gerar valor através dos ativos com equilíbrio de custos, desempenho e riscos.

As certificações foram conferidas à companhia pela ABS-QE, certificadora com acreditação internacional, pelo ANAB, mutuamente reconhecido pelo CGCRE/INMETRO.

A certificação visa avançar cada vez mais na melhoria contínua dos processos, buscar a excelência em suas atividades, respeitando as pessoas, o meio ambiente e agregando valor às partes interessadas.

De acordo com a Taesa, a conquista está totalmente alinhada à missão da Taesa de conectar o Brasil com energia segura e confiável e reforça seu foco nos pilares estratégicos de crescimento sustentável, geração de valor, disciplina financeira e eficiência operacional, além de ratificar seu compromisso com a sociedade e respeitando o meio ambiente e todos os stakeholders.

TIM (TIMS3): Justiça condena operadora por 30 ligações diárias a cliente durante a noite e feriados

A operadora de telefonia móvel TIM (TIMS3) precisa pagar indenização de R$ 5 mil por ter submetido um cliente a 30 ligações diárias de telemarketing para oferecer novos produtos e serviços, informou a agência Broadcast, sistema de notícias em tempo real do Grupo Estado.

A condenação da operadora foi mantida, de forma unânime, pela 6ª Câmara Cível do Tribunal de Justiça de Pernambuco, no julgamento de apelação (nº 0067016-65.2022.8.17.2001) da empresa contra sentença da 10ª Vara Cível da Capital (Seção B).

Nos autos do processo, em sua defesa, a operadora alegou que as ligações de telemarketing seriam um procedimento legal, e justificou que o acesso do número do celular do autor estava previsto no contrato assinado.

Cabe recurso contra a decisão colegiada.

A reportagem do Estadão entrou em contato com a assessoria da operadora, mas não obteve retorno até a publicação do texto. O veículo manteve o espaço aberto para manifestação.

As informações são da agência Broadcast, sistema de notícias em tempo real do Grupo Estado.

Totvs (TOTS3) investe R$ 17 milhões na Cromai, que usa IA para identificar ervas daninhas

Usiminas (USIM5): J.P. Morgan detém 5,4% do total de ações preferenciais

Certas sociedades controladas pelo J.P. Morgan adquiriram um total de 1.930.891 ações preferenciais (PN) da Usiminas (USIM5) na última quinta-feira, 22 de fevereiro.

Dessa forma, com base no capital social da companhia representado por 547.752.163 ações preferenciais, a participação do grupo econômico do JP Morgan aumentou para 5,40% do total das ações preferenciais emitidas pela companhia.

O aumento da participação foi motivado exclusivamente por investimento e proteção de riscos financeiros assumidos em operações celebradas com clientes e não visa, portanto, alterar a composição do controle ou da estrutura administrativa da companhia, sem prejuízo do regular exercício de direito de voto pelos referidos investidores.

Vale (VALE3): liminares reestabelecem licenças de operação das minas de Sossego e Onça Pluma

Na noite desta segunda-feira (26), a Vale (VALE3) informou que foram proferidas decisões liminares pela 1ª Vara Cível de Canaã dos Carajás e Vara Cível de Ourilândia do Norte que reestabelecem as licenças de operação das minas de Sossego e de Onça Puma.

Sem prejuízo, a mineradora reitera seu compromisso de manter diálogo com as autoridades competentes.

Vale (VALE3) deve registrar EBITDA de US$ 18,4 bilhões em 2024, calcula Banco Safra

Ações recomendadas

Americanas (AMER3): XP Investimentos destaca perspectivas para varejista

AES Brasil (AESB3): veja como fica a recomendação da XP após balanço do 4T

Blau (BLAU3), Dasa (DASA3) e Rede D'Or (RDOR3): o que esperar dos balanços?

BRF (BRFS3): XP mantém ação como preferida após balanço do 4º trimestre

Cogna (COGN3): XP enxerga melhorias para os próximos trimestres, mas mantém visão neutra

Log (LOGG3): BTG Pactual ajusta preço-alvo e estima alta de 34% na ação

Lojas Renner (LREN3): ação apresenta bom ponto de entrada, afirmam analistas

Marcopolo (POMO4): Itaú BBA recomenda compra após 4T23

Suzano (SUZB3): ações devem subir com balanço do 4T23, segundo Genial

Vale (VALE3): JPMorgan indica oportunidade de entrada na ação