O mercado de Fundos de Investimento em Direitos Creditórios (FIDCs) encerrou 2025 com um equilíbrio raro entre risco e retorno. Segundo os dois estudos proprietários da Multiplike, o Índice Multiplike de Devedores (IMD) e o Índice Multiplike de Rentabilidade dos FIDCs (IMRF), o ano consolidou uma combinação de inadimplência controlada e rentabilidade consistente, reforçando a maturidade desse segmento dentro da renda fixa estruturada.

De um lado, o IMD mostrou que a inadimplência dos FIDCs multicedente e multissacado se manteve estável ao redor de 10% durante o ano, após oscilações pontuais no período pós‑pandemia. O indicador abriu 2025 em níveis mais pressionados, acima de 11%, mas apresentou melhora contínua ao longo do 1º semestre até atingir 9,04% em agosto, o melhor resultado do ano. A partir dali, houve uma leve recomposição dos atrasos no 4º trimestre, com o índice encerrando dezembro em 10,16%, ainda dentro de uma banda considerada saudável para o mercado.

Em 2025, FIDCs ficaram estáveis

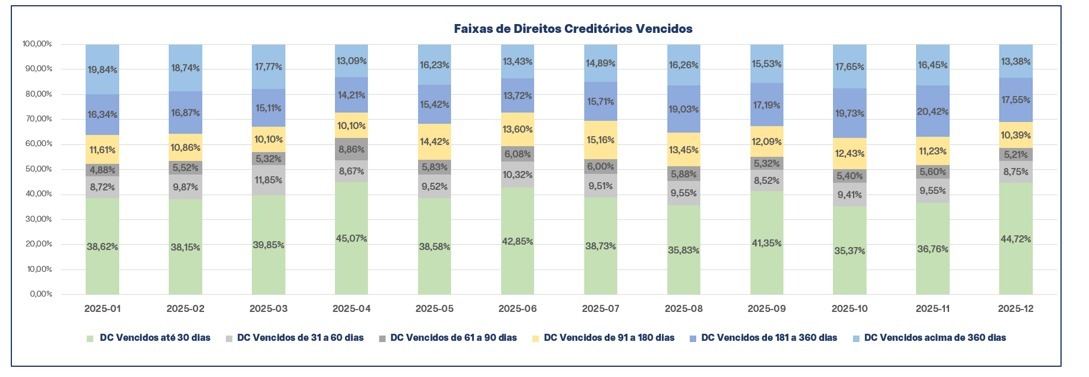

O comportamento das faixas de atraso também ajuda a explicar a estabilidade. Em dezembro, 44,7% dos atrasos estavam concentrados em até 30 dias, enquanto cerca de 31% permaneciam acima de 180 dias, um estoque mais difícil de recuperar, mas que vem diminuindo de forma gradual ao longo dos últimos ciclos. Esse balanço reforça a leitura de que 2025 foi um ano de normalização do risco, com melhoria na qualidade da originação recente convivendo com a amortização de atrasos mais antigos.

Para o CEO da Multiplike, Volnei Eyng, o ano reforça a solidez dessa classe de ativos. “2025 comprovou que os FIDCs deixaram de ser um produto restrito e passaram a ocupar um espaço central no portfólio dos investidores. A inadimplência permaneceu controlada e as cotas seniores entregaram rentabilidades consistentes, mesmo em um ambiente econômico volátil. Essa combinação mostra a maturidade do mercado e a importância crescente do crédito estruturado no Brasil”, afirma ele.

FIDCs funcionam como alternativas de investimento

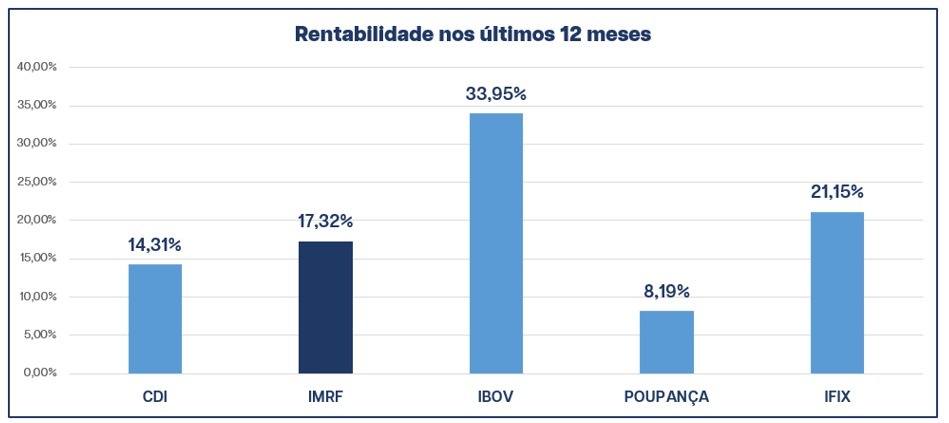

Do outro lado, o IMRF confirmou que as cotas seniores dos FIDCs permaneceram altamente competitivas como alternativa de investimento. O índice acumulou 17,32% em 2025, superando o CDI (14,31%) e a poupança (8,19%), e aproximando‑se do IFIX (21,15%), porém com menor volatilidade. Embora o Ibovespa tenha avançado 33,95% no ano, impulsionado por expectativas de cortes de juros e maior inclinação ao risco, a performance das cotas seniores manteve o padrão de entregar retornos elevados com previsibilidade, comportamento típico em ciclos de crédito mais equilibrados.

Essa combinação entre inadimplência sob controle e retorno acima da média faz de 2025 um ano‑guia para entender a resiliência do setor. Os dados mostram que, mesmo com um ambiente macro ainda desafiador, os FIDCs encontraram um ponto de estabilidade importante com risco calibrado, spreads competitivos e estruturas de proteção eficientes, especialmente no caso das séries seniores.

A leitura para o investidor é de que os FIDCs se consolidaram em 2025 como um dos ativos mais interessantes da renda fixa estruturada, entregando equilíbrio entre segurança, previsibilidade e retorno acima dos índices tradicionais. E para as empresas, o estudo deixa evidente a maturidade desse ecossistema, e reforça a relevância do crédito estruturado como fonte de financiamento.

IMD e IMRF mostram retorno dos fundos

Para Peterson Rizzo, gerente de Relações com Investidores da Multiplike, o ano de 2025 serviu para consolidar a confiança do mercado nessa estrutura. “A leitura conjunta do IMD e do IMRF mostra que o investidor consegue capturar retorno relevante sem se expor ao mesmo nível de oscilação dos ativos de mercado.

Os FIDCs operaram com disciplina de risco e demonstraram capacidade de atravessar cenários diferentes com estabilidade e previsibilidade. Isso reforça que o mercado está mais maduro e mais bem informado”, conclui.