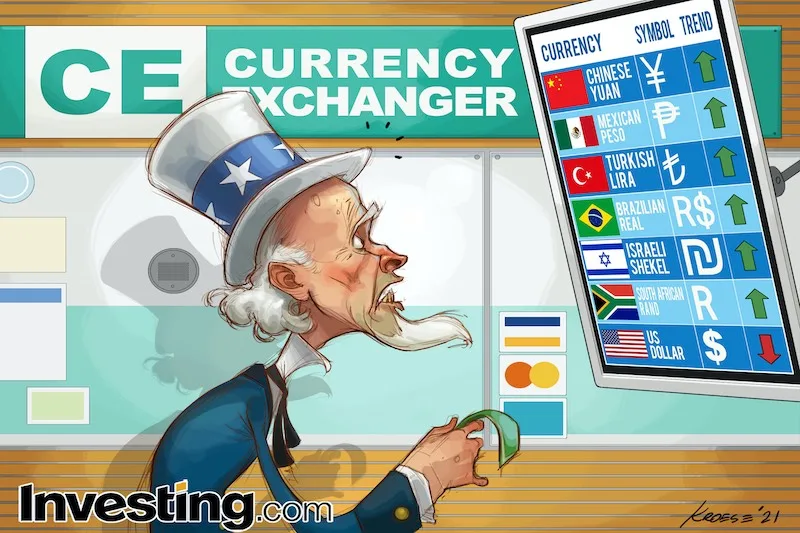

Por Geoffrey Smith, da Investing.com – Para os mercados emergentes, o novo ano continuou onde o anterior parou: uma combinação de política monetária global frouxa e expectativas de uma retomada vigorosa do crescimento global, que criam os ventos favoráveis mais fortes da última década para essa classe de ativos.

Praticamente para onde quer que você olhe, há uma história otimista para contar e, na maioria das vezes, são os enormes déficits dos EUA os responsáveis. Com o presidente eleito Joe Biden e seu novo governo prestes a criar um pacote de US$ 1,9 trilhão para sustentar a demanda americana e o presidente do Federal Reserve, Jerome Powell, tão focado em garantir que as condições financeiras permaneçam frouxas, é difícil ver um barco que não será erguido pela maré de dólares saindo dos EUA este ano.

As políticas reflacionárias promulgadas por Washington já levaram os iuans chineses a um aumento de mais de 5% em relação ao ano anterior, e essa melhora no poder de compra da China está causando fortes ondas nos mercados globais, com o aumento das compras de commodities reciclando um superávit comercial que voltou a níveis recordes, apesar de todos os esforços de Donald Trump para limitá-lo nos últimos quatro anos.

"A China está aproveitando a valorização do iuan para comprar estoques de trigo, milho… e provavelmente cobre e ferro também… a preços que parecem relativamente bons para eles", disse Charlie Robertson, economista da Renaissance Capital via Twitter na segunda-feira (18).

O níquel e o cobre, os dois metais que estão impulsionando a mudança para a mobilidade elétrica mais do que qualquer outro, aumentaram 30% e 27% nos últimos 12 meses, respectivamente. O zinco e o alumínio também subiram 10% nesse período – nada mal, considerando que testemunhanmos a contração econômica mais acentuada de que se tem memória. Café, açúcar e cacau também começaram a apresentar forte desempenho nos últimos dois meses.

“A implicação é que o aumento da demanda da China por esses produtos terminará quando a valorização do iuan parar”, disse Robertson.

Da Polônia e Israel ao Chile e Suécia, os bancos centrais começaram a intervir para impedir que suas moedas se valorizassem muito ou rápido demais. Israel comprou US$ 21 bilhões no ano passado, mas não conseguiu impedir o shekel de subir cerca de 10% em relação à mínima de março. Agora pretende comprar US$ 30 bilhões para mantê-lo mais baixo este ano.

As coisas são um pouco diferentes no Chile, onde o anúncio do banco central de um programa de acúmulo de reservas de US$ 12 bilhões para este ano é uma resposta aos desafios iminentes de um calendário de 2021 cheio de pagamentos de títulos e eventos de risco político, incluindo a eleição em novembro.

Os vizinhos latino-americanos do Chile sofreram duros golpes em suas economias domésticas com a pandemia do ano passado e, com novas cepas de Covid-19 ainda afetando algumas regiões, eles continuarão dependentes em grande parte da demanda externa para se recuperarem neste ano. Robin Brooks, economista do Institute for International Finance com sede em Washington, diz que isso pode tornar o {39|peso}} mexicano uma aposta melhor este ano do que o real brasileiro – embora ele diga que o real ainda é "muito barato".

“Trata-se principalmente da proximidade dos estímulos”, argumentou, apontando para o fato de que, após a crise de 2009, o real se recuperou mais rapidamente porque foi a China, grande importadora de commodities, que abriu as torneiras do estímulo. “Em 2020 é o contrário: agora, os EUA estão fazendo um enorme estímulo à dívida, o que ajuda o México.”

No entanto, nada sustenta uma moeda emergente como a boa e velha ortodoxia econômica e, nesse aspecto, os investidores amigáveis ao risco dificilmente podem ignorar a Turquia. No ano passado, o país abandonou uma postura política altamente inflacionária, com o presidente Recep Tayyip Erdogan finalmente permitindo que seu banco central (sob a nova liderança) aumentasse as taxas de juros drasticamente, encerrando sua dependência de truques contábeis para criar uma ilusão de estabilidade monetária.

De uma alta de mais de 8,59 para o dólar no auge da crise do ano passado, a lira turca subiu para 7,45 nesta semana. Embora notoriamente dependente da importação de commodities vitais como o petróleo, a Turquia está bem posicionada para se beneficiar da distribuição de vacinas devido ao seu status de destino de férias popular entre europeus e russos, enquanto a união aduaneira com a UE lhe dá boa exposição a qualquer retomada da economia quando seu fundo de recuperação de 750 bilhões de euros começar a ser implantado.