A expectativa de que a inflação nos Estados Unidos siga resiliente, porém estável, reforçou a postura cautelosa do Federal Reserve e ajudou a sustentar um novo ciclo de realocação global de capital, com impacto direto sobre os mercados emergentes. Investidores passaram a intensificar movimentos fora dos EUA diante da percepção de que o início do ciclo de cortes de juros seguirá mais lento do que o esperado.

Dados aguardados do índice de preços de gastos com consumo pessoal (PCE), principal métrica de inflação monitorada pelo Fed, indicam avanço mensal de 0,2% e taxa anual próxima de 2,8%, nível ainda acima da meta de 2% da autoridade monetária americana.

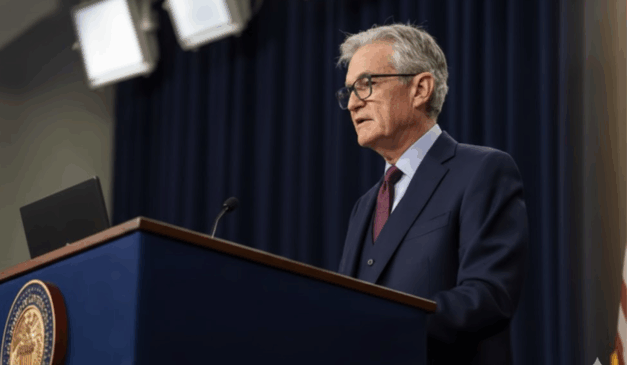

Fed segue em modo de espera diante da inflação persistente

A leitura predominante do mercado é que a inflação norte-americana não voltou a acelerar, mas também não arrefeceu o suficiente para justificar um afrouxamento imediato da política monetária. Esse cenário mantém o Federal Reserve em posição de espera, reforçando a avaliação de que os juros permanecerão inalterados no curto prazo.

As apostas dos investidores refletem esse cenário: a probabilidade implícita de manutenção das taxas na próxima reunião do Fed gira em torno de 95%, evidenciando consenso quase absoluto quanto à continuidade da política restritiva.

Núcleo da inflação ainda acima da meta

O núcleo do PCE, que exclui alimentos e energia, continua mostrando comportamento mais rígido, com variação anual também estimada em 2,8%. Apesar de sinais pontuais de desaceleração — especialmente no mercado de trabalho e nos custos salariais —, a inflação de serviços segue como principal ponto de atenção do banco central.

A moderação do crescimento dos salários e a expectativa de arrefecimento gradual dos custos de habitação ajudam a conter pressões futuras, mas o processo ocorre de forma lenta e desigual.

Política monetária restritiva pressiona dólar e muda o fluxo global

A manutenção prolongada de juros elevados nos Estados Unidos vem produzindo efeitos relevantes nos mercados globais. A percepção de que o Fed seguirá cauteloso reduz apostas agressivas em ativos americanos e incentiva a diversificação internacional de portfólios, especialmente para regiões com valuations mais atrativos.

Nesse contexto, o dólar perde força marginal frente a uma cesta de moedas, abrindo espaço para maior fluxo de capital em direção aos mercados emergentes, que passam a se beneficiar de:

- Entrada de recursos estrangeiros

- Valorização de ativos locais

- Reprecificação positiva do risco

Mercados emergentes ganham protagonismo em 2026

Com o cenário de juros elevados nos EUA mais bem precificado, investidores globais voltam a buscar oportunidades em países emergentes, sobretudo aqueles com:

- Forte exposição a commodities

- Mercados acionários líquidos

- Preços historicamente descontados

A América Latina se destaca nesse movimento, acompanhada por partes da Ásia emergente, à medida que cresce a demanda por ativos reais e economias menos dependentes da política monetária americana.

Ativos reais seguem no radar dos grandes investidores

Mesmo com a inflação dando sinais de acomodação gradual, o fluxo para ativos reais permanece consistente. Metais, energia, infraestrutura e mercados acionários ligados à economia real seguem recebendo aportes relevantes, refletindo uma mudança estrutural na alocação global.

Para Fábio Murad, CEO da SpaceMoney, o cenário reforça uma transição importante no mercado internacional. “Com juros elevados por mais tempo e inflação ainda acima da meta, o capital global tende a buscar diversificação fora do eixo tradicional, favorecendo mercados emergentes e ativos reais”, afirma.

Expectativa segue dependente dos próximos dados

O próximo relatório do PCE será observado como informativo, mas não decisivo. A leitura do mercado é que apenas uma sequência consistente de desaceleração inflacionária abriria espaço para cortes de juros mais adiante, possivelmente apenas no segundo semestre.

Até lá, o ambiente permanece favorável para estratégias de diversificação internacional, com os mercados emergentes ocupando posição cada vez mais central nas carteiras globais.