O índice de preços ao produtor (PPI) dos EUA subiu 0,9% em julho, registrando o maior avanço mensal em mais de três anos. Na comparação anual, o PPI acelerou para 3,3%. Além disso, os pedidos semanais de seguro-desemprego caíram para 224 mil, sinalizando demissões ainda contidas. Sem dúvida, essa combinação reforça a leitura de pressão inflacionária com mercado de trabalho resiliente.

De acordo com o detalhamento do BLS, a alta foi ampla, sendo puxada principalmente por serviços. A medida “supercore” do PPI, que exclui alimentos, energia e serviços de comércio, avançou 0,6% no mês e 2,8% em 12 meses. Nesse sentido, o núcleo mais restrito mantém tendência de reaquecimento, o que preocupa os formuladores de política.

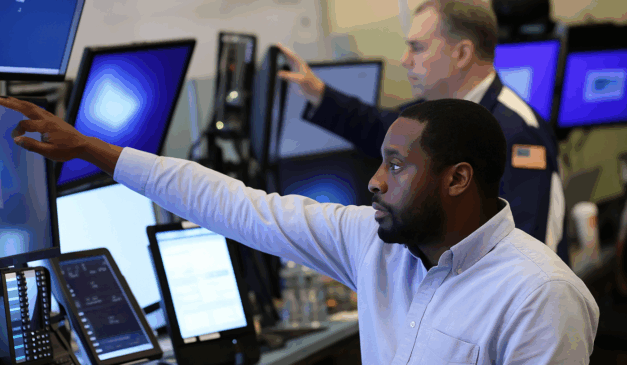

A leitura acima do esperado levou investidores a reprecificarem a trajetória de juros. Como resultado, futuros de índices americanos recuaram e a probabilidade de corte mais agressivo em setembro diminuiu. A abertura mostrou bolsas em queda, bem como sensibilidade maior aos próximos dados de preços e atividade.

Nas falas de dirigentes, o tom é de cautela. Por isso, autoridades do Fed indicaram preferência por um início de afrouxamento mais parcimonioso, caso os cortes comecem no mês que vem. O mercado acompanha atentamente as comunicações e os preços implícitos nas projeções do CME FedWatch.

Em resumo, o PPI forte e as claims baixas sustentam a tese de desinflação mais lenta. Por fim, essa fotografia reduz o espaço para um corte robusto agora e mantém a decisão do Fed dependente de dados nas próximas semanas.

Como isso afeta o Brasil?

Se os EUA cortarem menos do que o mercado precifica hoje, juros longos lá fora tendem a ficar mais altos por mais tempo. Em virtude de tal cenário, as condições financeiras globais se apertam, o dólar se fortalece e pressiona moedas de emergentes, inclusive o real. Nesse meio tempo, a curva de juros local pode abrir e a bolsa fica mais volátil.

Num cenário intermediário, com alívio gradual dos preços ao produtor e sinal claro de corte em etapas pelo Fed, o ambiente melhora para ativos de risco. Por outro lado, o real tende a oscilar menos, a curva local pode fechar na ponta longa e setores sensíveis a juros ganham fôlego.

Para o investidor, a estratégia prática envolve diversificação e atenção ao câmbio. Acima de tudo, carteiras balanceadas entre renda fixa, ações e proteção cambial ajudam a atravessar a transição de política monetária nos EUA, que segue como principal gatilho global no curto prazo.